Согласно последним сведениям Центрального Банка РФ уровень закредитованности российского населения постоянно растёт. Некоторые заёмщики, не имея возможности расплатиться по имеющимся кредитным обязательствам, берут новые займы для погашения старых. В определенный момент уровень долговой нагрузки и совокупный платёж по кредитам оказывается непосильным для заёмщика, у него возникают просрочки. Пытаясь выбраться из долговой ямы, заёмщик продолжает наращивать размер своих денежных обязательств. Наконец, устав отдавать большую часть своего дохода на погашение кредитов и займов, он решает обанкротиться. Физические лица имеют такую возможность уже более 4 лет, начиная с 1 октября 2015 года, ранее обратиться в суд с заявлением о банкротстве можно было только в отношении юридических лиц и индивидуальных предпринимателей. А с 1 сентября 2020 года у физических лиц появляется возможность обанкротиться, не прибегая к судебному разбирательству, путём подачи заявления в Многофункциональный центр государственных и муниципальных услуг (МФЦ).

Банкротство - это законная процедура, в ходе которой вы перекладываете деньги в брючный карман и отдаете пиджак кредиторам. (Тристан Бернар)

Банкротство - это законная процедура, в ходе которой вы перекладываете деньги в брючный карман и отдаете пиджак кредиторам. (Тристан Бернар)

Зачем нужно банкротство и что это такое?

Банкротство физического лица – это признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам или исполнить обязанность по уплате обязательных платежей.

Проще говоря, банкротство – это ситуация, при которой должник не в состоянии выплатить все свои долги.

Глобальная цель процедуры банкротства – это стабилизация экономического оборота в стране, поскольку постоянное наращивание долгов должниками в конечном итоге негативно сказывается на экономических показателях в масштабах всего государства. Для самих должников процедура банкротства – это возможность избавиться от висящего над ними долгового бремени и перестать жить взаймы.

В зависимости от ситуации, которая сложилась у конкретного заёмщика, он может обанкротиться либо только через суд, либо через МФЦ. Если гражданин банкротится через суд, различаются процедуры, которые вводятся в деле о банкротств. Всего таких процедур три:

- реструктуризация долгов;

- реализация имущества;

- мировое соглашение.

Если вводится процедура реструктуризации задолженности, то конечной целью банкротства является реабилитация финансового состояния должника и погашение всех долгов в соответствии с утверждённым арбитражным судом планом, если вводится реализация имущества, то целью банкротства является погашение долгов перед всеми кредиторами путём продажи имущества должника и освобождение физического лица от обязательств в случае, если вырученных денежных средств не хватило.

Глава Х о банкротстве гражданина Федерального закона “О несостоятельности (банкротстве)” введена в действие с 01 октября 2015 года

Глава Х о банкротстве гражданина Федерального закона “О несостоятельности (банкротстве)” введена в действие с 01 октября 2015 года

Упрощённая процедура банкротства через МФЦ, если долг не превышает 500 тысяч рублей

Если все долги гражданина, не учитывая неустойки, штрафы, проценты за просрочку исполнения обязательств, составляют от 50 тысяч до 500 тысяч рублей, физическое лицо вправе списать свои долги без суда при соответствии ряду условий.

Для этого ему необходимо обратиться в МФЦ по месту жительства или месту пребывания с заявлением. В этом заявлении должнику необходимо указать всех кредиторов, которым он должен деньги.

Для того, чтобы заявление приняли и не возвратили, в отношении должника не должно быть возбуждено исполнительных производств на дату подачи такого заявления, а предыдущие исполнительные производства должны быть окончены в связи с возвратом исполнительного листа взыскателю. Причиной возврата исполнительного листа должно быть отсутствие имущества у должника, на которое может быть обращено взыскание.

С даты подачи заявления о банкротстве в МФЦ долг перестаёт расти: прекращается начисление всех неустоек, штрафов и пеней. Само обращение в МФЦ с заявлением о банкротстве бесплатное.

Во время внесудебного банкротства должник не сможет брать новые кредиты, займы и поручительства, а в случае, если имущественное положение должника во время процедуры существенно улучшится, он должен будет незамедлительно сообщить об этом в МФЦ, иначе процедура банкротства может продолжиться в суде. Помимо этого, кредитор (банк или микрофинансовая организация) во время процедуры банкротства вправе сделать запросы в государственные органы на предмет наличия у должника какого-либо ликвидного имущества. Если таковое будет обнаружено, процедура банкротства может перейти в судебную плоскость.

Если ничего не случится, внесудебное банкротство завершится через полгода.

Как начать процедуру своего банкротства?

Если долг превышает 500 тысяч рублей, обанкротиться можно только через суд. Для этого придерживайтесь следующих правил.

Определите, можете ли вы быть признаны банкротом

Законодательством о банкротстве предусмотрено два критерия, которые должны быть соблюдены физическим лицом для того, чтобы он мог обратиться в суд для признания себя банкротом:

1) Общая сумма всех долгов должна быть более 500 тысяч рублей.

2) Просрочка в исполнении денежных обязательств должна составлять не менее трёх месяцев.

Более того, у должника возникает обязанность обратиться в суд в течение 30 дней с даты, когда он узнал, что если оплатит долг перед одним своим кредитором, то не сможет расплатиться с другими, а общая сумма его обязательств составляет более 500 тысяч рублей. Ответственность за неисполнение данной обязанности предусмотрена ч. 5 ст. 14.13 КоАП РФ

Неподача заявления о признании себя банкротом в суд влечёт наложение административного штрафа в размере от 1 до 3 тысяч рублей.

Никогда не ошибается тот, кто ничего не делает. (Теодор Рузвельт)

Никогда не ошибается тот, кто ничего не делает. (Теодор Рузвельт)

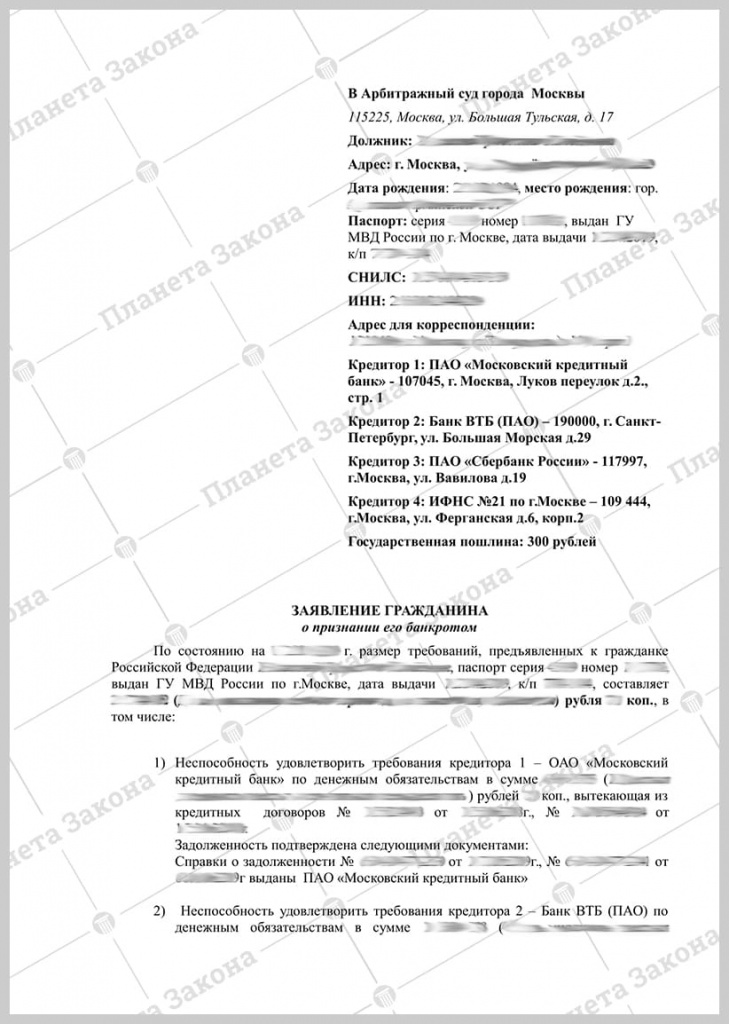

Подготовьте заявление в суд о признании себя банкротом

Все судебные дела о банкротстве всегда рассматриваются только арбитражными судами, поэтому обращаться в суд с заявлением о признании себя банкротом необходимо в арбитражный суд по месту своего жительства (регистрации).

В заявлении нужно указать суд, в который вы обращаетесь, вашу фамилию, имя и отчество, адрес регистрации, номер паспорта, СНИЛС и ИНН. Помимо этого, нужно написать наименование или фамилию, имя и отчество всех кредиторов, перед которыми у вас имеется долг, общий и конкретный размер задолженности перед всеми кредиторами, информацию об имеющемся у вас имуществе и обоснование, почему невозможно исполнение требований кредиторов (недостаточность дохода, потеря работы, тяжёлая болезнь, иные заслуживающие внимания обстоятельства).

Кроме этого, в заявлении в обязательном порядке необходимо указать наименование и адрес саморегулируемой организации, из числа членов которой должен быть назначен финансовый управляющий в деле о банкротстве. В сущности, финансовый управляющий – это лицо, обладающее специальными познаниями, которое на время процедуры будет распоряжаться вашими доходами и расходами. Его деятельность не безвозмездная. В соответствии с законодательством, вознаграждение финансового управляющего составляет 25 тысяч рублей. Физическое лицо при обращении в суд не имеет права указывать имя конкретного финансового управляющего для целей назначения его в деле о банкротстве, поэтому в заявлении нужно указать наименование саморегулируемой организации, в которой состоит «ваш» финансовый управляющий. После принятия заявления о банкротстве суд направит запрос в данную организацию, которая в ответ направит документы, в случае, если какой-либо финансовый управляющий, входящий в неё, согласится вести вашу процедуру.

В судебной практике случались ситуации, когда долгое время саморегулируемые организации, выбранные должником, не представляли кандидатуры финансовых управляющих, поскольку никто из них не давал своего согласия на ведение процедуры, в связи с чем суд прекращал производство по делу о банкротстве. Однако Верховный суд Российской Федерации не согласился с такой практикой и в своём Определении от 28.01.2019 № 301-ЭС 18-13818 по делу А 28-3350/2017 указал, что в такой ситуации суд должен занять активную позицию в решении вопроса об утверждении арбитражного управляющего и самостоятельно, с согласия должника, направить запросы во все имеющиеся саморегулируемые организации. На сегодняшний день в России зарегистрировано и действует около 47 саморегулируемых организаций арбитражных управляющих, согласно сайту «Федресурс».

К заявлению о признании себя банкротом нужно приложить достаточно обширный список документов:

- Документы, подтверждающие наличие задолженности (например, если задолженность возникла из кредитных правоотношений, актуальные справки из кредитных организаций об имеющейся задолженности) и основание её возникновения (кредитные договоры или договоры займа).

- Документ, подтверждающий наличие или отсутствие у физического лица статуса индивидуального предпринимателя. Таким документом является выписка из Единого государственного реестра индивидуальных предпринимателей, её можно заказать на сайте Федеральной налоговой службы РФ). Важно сделать её не ранее, чем за 5 дней до даты подачи заявления.

- Списки кредиторов и должников физического лица (форма такого документа утверждена в Приложении № 1 Приказа Минэкономразвития от 05.08.2013 г. № 530).

- Опись имущества физического лица (форма такого документа также утверждена в Приложении № 2 Приказа Минэкономразвития от 05.08.2013 г. № 530).

- Копии документов, подтверждающих право собственности физического лица на имущество (выписка из ЕГРН, Свидетельство о государственной регистрации права собственности), и документов, удостоверяющих исключительные права на результаты интеллектуальной деятельности.

- Копии документов о совершавшихся физическим лицом в течение трёх лет до даты подачи заявления сделках (различные договоры купли-продажи или дарения какого-либо имущества).

- Выписку из реестра акционеров (участников) юридического лица, акционером (участником) которого является гражданин (при наличии).

- Сведения о полученных должником доходах за 3 года до даты подачи заявления о признании себя банкротом (справки 2-НДФЛ с места работы, справки о выплаченных стипендиях, материальной помощи и т.д.).

- Справку о наличии открытых банковских счетов (её можно получить в налоговом органе).

- Справки о вкладах и выписки по открытым счетам за 3 года до даты подачи заявления о признании банкротом.

- Копию страхового свидетельства обязательного пенсионного страхования (СНИЛС).

- Сведения о состоянии индивидуального лицевого счёта застрахованного лица (данный документ формируется Пенсионным фондом РФ, однако его можно получить, воспользовавшись сайтом Госуслуг).

- Копию свидетельства о постановке на учёт в налоговом органе.

- Выписку из домовой книги для подтверждения адреса регистрации.

- Копию решения о признании физического лица безработным (выдаётся государственной службой занятости населения), копию свидетельства о заключении/расторжении брака, копию брачного договора, копию соглашения или судебного акта о разделе общего имущества супругов, если оно принято за 3 года до даты подачи заявления, копию свидетельства о рождении ребёнка. Данные документы предоставляются, если они у вас имеются.

При подаче в суд заявления о признании физического лица банкротом уплачивается госпошлина за рассмотрение дела судом, её размер составляет 300 рублей. Квитанцию об оплате также необходимо приложить к заявлению, реквизиты для оплаты можно найти на сайте арбитражного суда.

Ранее уже упоминалось, что процедура банкротства физических лиц в суде не бесплатная, в связи с чем при подаче заявления необходимо внести на депозит суда денежные средства в размере 25 000 рублей, которые после завершения процедуры банкротства пойдут на вознаграждение финансовому управляющему. В случае, если на момент подачи заявления вы не располагаете денежными средствами в нужном количестве, вы вправе попросить у суда предоставить вам отсрочку для внесения денежных средств на депозит суда для выплаты вознаграждения финансовому управляющему до даты рассмотрения заявления о признании физического лица банкротом, то есть до даты первого судебного заседания. Такую просьбу лучше всего оформить в виде ходатайства.

После того, как все документы будут собраны, а заявление готово, не забудьте его подписать и направить всем имеющимся у вас кредиторам. Копии почтовых квитанций об отправке необходимо будет приложить к заявлению, которое вы направите в суд.

Когда все необходимые мероприятия будут выполнены, заявление можно направлять в арбитражный суд. Это можно сделать лично, путём подачи заявления и приложенных документов через экспедицию или канцелярию суда, по почте или электронно, путём заполнения формы на сайте «www.my.arbitr.ru».

После чего необходимо будет дождаться принятия заявления о признании физического лица банкротом. Суд вынесет об этом отдельное определение, где будет указана дата и время судебного заседания, а также требования суда. Такое определение направят вам по почтовому адресу, указанному в заявлении. Увидеть это определение можно будет также на сайте «kad.arbitr.ru», воспользовавшись поиском.

Заявление гражданина о признании его банкротом

Заявление гражданина о признании его банкротом

Рассмотрение обоснованности заявления о признании гражданина банкротом и введение процедуры

После того, как судья назначит дату судебного заседания по рассмотрению обоснованности заявления о признании физического лица банкротом, вам необходимо решить, как вы будете действовать в судебном заседании и о введении какой процедуры ходатайствовать перед судом.

Как уже ранее упоминалось, законодательством о банкротстве предусмотрено 3 процедуры банкротства физических лиц:

1) Реструктуризация долгов – процедура, при которой разрабатывается и утверждается план погашения задолженности должника перед всеми кредиторами. Вводится в случаях, если дохода должника достаточно для погашения в короткие сроки всей суммы задолженности.

2) Реализация имущества – процедура, при которой формируется конкурсная масса (всё имущество, которое имеется у должника, за исключением того, на что нельзя обратить взыскание), которая впоследствии реализуется, с вырученных денег производятся расчёты с кредиторами.

3) Мировое соглашение – процедура, при которой между должником и кредитором заключается мировое соглашение, утверждаемое арбитражным судом, в котором содержится порядок исполнения обязательств должника перед кредитором. Если судом утверждается мировое соглашение, то производство по делу о банкротстве физического лица прекращается.

В абсолютном большинстве случаев должники в процедуре банкротства преследуют единственную цель – освобождение от долговых обязательств, поэтому мало кого из них интересует процедура реструктуризации задолженности, вследствие чего они стремятся сразу же ввести процедуру реализации имущества.

Стоит учитывать, что процедура реализации имущества в отношении физического лица вводится лишь по его ходатайству, в противном случае, по умолчанию, подлежит введению процедура реструктуризации долгов. Кроме того, суд не вправе ввести процедуру реализации имущества по ходатайству кредитора или уполномоченного органа.

В связи с этим, если имеется необходимость введения процедуры реализации имущества в первом же судебном заседании, необходимо ходатайствовать перед судом об этом. В таком ходатайстве необходимо указать, почему введение процедуры реструктуризации долгов является нецелесообразным в данной ситуации, а также доказать, что вы не соответствуете требованиям для утверждения плана реструктуризации долгов.

Так, план реструктуризации долгов может быть утверждён, если:

- физическое лицо-должник имеет источник дохода;

- должник не имеет неснятой или непогашенной судимости за совершение умышленного преступления в сфере экономики;

- физическое лицо не признавалось банкротом в течение 5 прошлых лет;

- план реструктуризации не утверждался в течение 8 прошлых лет.

Таким образом, для введения процедуры реализации имущества необходимо доказать, что в отношении вас план реструктуризации долгов не может быть утверждён. Обычно необходимо представить суду доказательства того, что вы не имеете источника дохода, или имеете, но он не позволяет вам в короткие сроки расплатиться со всеми кредиторами.

Бедность является не более чем результатом нашей лени или безразличия. (Наполеон Хилл)

Бедность является не более чем результатом нашей лени или безразличия. (Наполеон Хилл)

Последствия признания физического лица банкротом и введения процедуры реализации имущества

В случае, если суд признает, что в отношении вас план реструктуризации долгов не может быть утверждён и введёт процедуру реализации имущества, для вас наступят определённые последствия, к которым необходимо быть готовым.

По общему правилу, процедура реализации имущества вводится сроком на 6 месяцев, однако, указанный срок может продлеваться арбитражным судом по ходатайству лиц, участвующих в деле. Обычно об этом ходатайствует финансовый управляющий, в случае если не все мероприятия в деле о банкротстве были им завершены.

Итак, какие же последствия наступают для физического лица после того, как суд признает его банкротом:

- Финансовый управляющий осуществляет все права в отношении имущества должника, которое включается в конкурсную массу. Это означает, что только он вправе, в частности, распоряжаться этим имуществом. Конкурсную массу составляет всё имущество физического лица, за исключением того, на которое не может быть обращено взыскание (обычно из конкурсной массы исключается единственное жильё, бытовые предметы, денежные средства в размере прожиточного минимума на должника и на лиц, находящихся на его иждивении);

- В случае, если должник совершит сделку в отношении имущества из конкурсной массы лично (без участия финансового управляющего), такая сделка будет считаться ничтожной.

- Все аресты и ограничения распоряжения имуществом, наложенные на имущество должника, снимаются.

- Прекращается начисление неустоек, штрафов, пеней по всем денежным обязательствам физического лица.

- Задолженность физического лица перед кредитной организацией признаётся безнадёжной задолженностью.

- В случае, если гражданин-должник имеет своих должников, то исполнение обязательства, в том числе по уплате денежных средств, осуществляется финансовому управляющему, а не должнику.

- Должник не вправе открывать банковские счета и вклады в кредитных организациях и получать по ним денежные средства.

При этом, после признания гражданина банкротом, он должен не позднее одного рабочего дня, следующего за днём принятия решения, передать финансовому управляющему все имеющиеся у него банковские карты. Финансовый управляющий в свою очередь должен заблокировать операции по данным банковским картам.

В связи с тем, что в процедуре банкротства должник частично лишается возможности осуществлять свои права, за него эти права осуществляет утверждённый судом финансовый управляющий, который в ходе реализации имущества гражданина от его имени вправе:

- распоряжаться денежными средствами должника для целей банкротства;

- открывать и закрывать банковские счета должника;

- осуществлять права участника юридического лица, принадлежащие должнику;

- вести в судах дела, касающиеся имущественных прав физического лица.

Однако гражданин вправе также участвовать в таких делах лично.

Деньги — одно из величайших орудий обретения свободы, придуманных человеком. (Фридрих фон Хайек)

Деньги — одно из величайших орудий обретения свободы, придуманных человеком. (Фридрих фон Хайек)

Вывод

Подводя итоги, помните, что если ваш долг составляет от 50 до 500 тысяч рублей, вы можете обанкротиться через МФЦ, путём подачи специального заявления. Однако для этого необходимо, чтобы в отношении вас было окончено исполнительное производство, в связи с отсутствием имущества, на которое может быть обращено взыскание.

- Если долг более 500 тысяч рублей, помните, что:

- Банкротство возможно только через суд.

- Просрочка в исполнении обязательств должна быть более 3 месяцев.

- Вам необходимо собрать много документов, на что может уйти немало времени. Кроме того, в суд необходимо подавать как можно более актуальные документы.

- Вы должны оплатить вознаграждение финансовому управляющему в размере 25 тысяч рублей. Помимо этого деньги понадобятся на текущие расходы (отправка корреспонденции, судебные расходы).

- Вам необходимо заранее продумать план действий во время первого судебного заседания и решить, какая процедура наиболее полно отвечает вашим интересам.

- Во время процедуры реализации имущества все ваши доходы будут поступать в конкурсную массу, вам будет доступна лишь сумма в размере прожиточного минимума.

- Вы можете попросить суд исключить из конкурсной массы вещи или деньги, которые необходимы вам для нормального существования.

В силу того, что законодательство о банкротстве достаточно специфично, а само банкротство – достаточно сложная, долгая и относительно дорогая процедура, советуем вам не пренебрегать помощью квалифицированных юристов, если вы решили обанкротиться. На начальном этапе введения процедуры у вас может не возникнуть особых трудностей, однако во время самой процедуры зачастую необходимо решать сложные правовые вопросы, где без знания законодательства и судебной практики никак не обойтись. Связаться с нашими юристами можно по номеру: + 7 (495) 722-99-33 или через WhatsApp.